Podsumowanie raportu pt. „Cyfrowy eksport – szanse i perspektywy dla polskich przedsiębiorstw” część 1/2

Pod koniec września 2019 roku na stronie Ministerstwa Rozwoju pojawił się bardzo ciekawy i obszerny raport dotyczący cyfrowego eksportu z perspektywy polskich przedsiębiorstw. W poniższym artykule skupię na wybranych danych i informacjach w nim zawartych, które mogą bardzo przydać się w planowaniu strategii eksportu polskich firm z branży e-commerce na rynki zagraniczne. W tej części zdecydowałem się zebrać najważniejsze dane dotyczące polskiego rynku e-commerce na tle globalnym, ze szczególnym uwzględnieniem Europy.

Do stworzenia raportu przeanalizowano 11 państw pod kątem najlepszych praktyk wsparcia e-eksportu, skontaktowano się z ponad 60 organizacjami branżowymi, ponad 360 przedsiębiorców z 12 branż wzięło udział w badaniach ankietowych. Raport pt. „Cyfrowy eksport – szanse i perspektywy dla polskich przedsiębiorstw” przygotowała – na zlecenie MPiT – firma doradcza PwC. Ten liczący prawie 500 stron i bogaty we wnioski i ciekawe sygnały dokument można pobrać tutaj. Z uwagi na wysoką wartość merytoryczną materiałów oraz uszanowanie pracy osób, które go stworzyły, poniżej znajdziesz fragmenty raportu w niezmienionej formie. Zainteresowanych zachęcam również do przeczytania moich oraz Kamila Bobki ze SneakerStudio wniosków, które znajdują się w podsumowaniu wpisu.

Z artykułu dowiesz się:

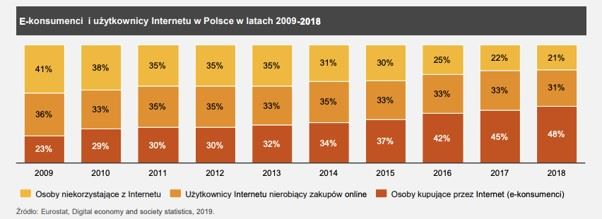

“Polski rynek e-commerce systematycznie się rozwija. W ostatnich dziesięciu latach odsetek osób kupujących przez Internet wzrósł ponad dwukrotnie. W 2018 roku już blisko co druga osoba w wieku 16-74 lat dokonała co najmniej raz zakupu online w ciągu ostatniego roku. Jest to blisko 14 mln osób. Liczba e-konsumentów rośnie szybciej niż liczba osób korzystających z Internetu. Jednocześnie, ciągle co piąty Polak w badanej grupie wiekowej w ogóle nie korzysta z Internetu”.

Źródło: Eurostat, Digital economy and society statistics, 2019.

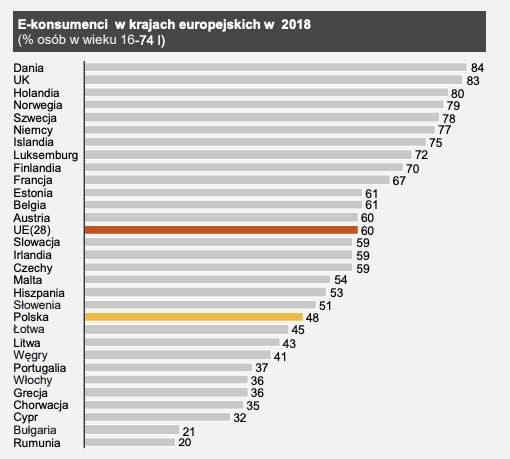

“Pomimo szybkiego rozwoju polskiego rynku e-commerce, odsetek e-konsumentów w Polsce pozostaje poniżej średniej unijnej(…)Upowszechnienie dokonywania zakupów przez Internet w Polsce pozostaje istotnie poniżej średniej UE, która w 2018 roku wyniosła 60%. Tylko nieliczne kraje Europy Środkowo-Wschodniej i Południowej posiadają niższy od Polski odsetek osób kupujących przez Internet. Obecnie wewnętrzny rynek e-commerce dla krajowych e-detalistów jest zatem względnie ograniczony. Jednocześnie pozostaje duży niewykorzystany potencjał rynku krajowego dla rozwoju handlu online”.

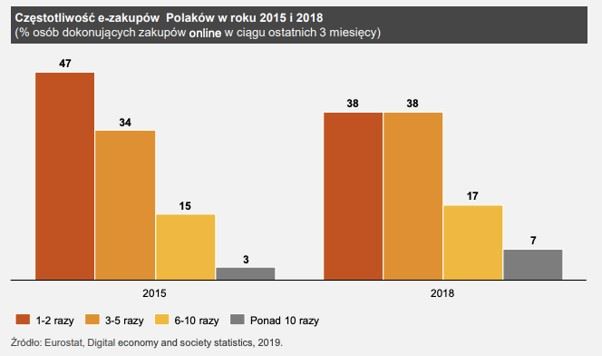

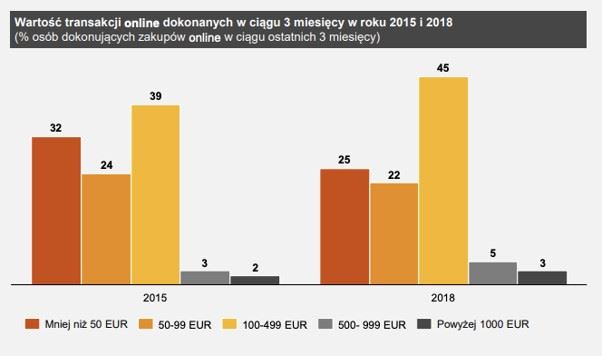

“Polacy coraz częściej zawierają transakcje drogą elektroniczną i ich wartość jest coraz wyższa. E-konsumenci wydają też na zakupy online coraz większe sumy. U 45% z nich wartość transakcji zawartych przez Internet w przeciągu trzech miesięcy mieści się w przedziale od 100 do 499 euro. Rośnie w Polsce częstotliwość zakupów dokonywanych przez Internet. W 2018 roku 7% e-konsumentów zawarło ponad 10 transakcji online w ciągu ostatnich 3 miesięcy. To jest ponad dwa razy więcej w stosunku do 2015 roku”.

Źródło: Eurostat, Digital economy and society statistics, 2019.

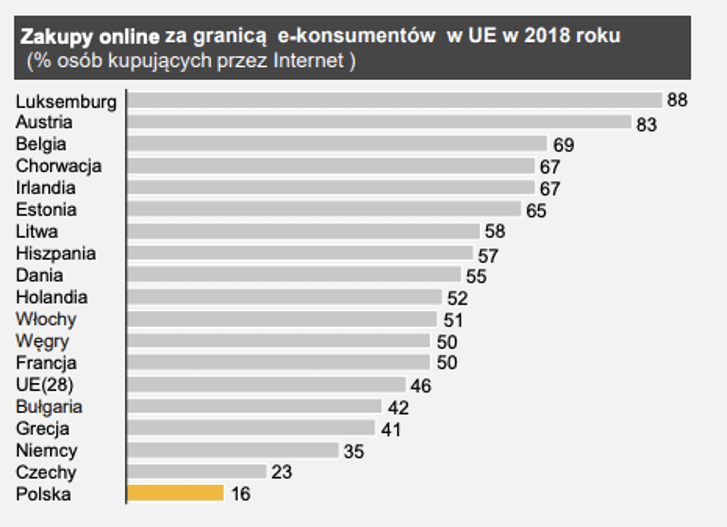

“Rośnie popularność transgranicznych transakcji wśród Polaków, a wysokie skłonności e-konsumentów w innych krajach do zakupów online za granicą stanowią szansę dla rozwoju polskiego e-eksportu. W 2018 roku nastąpił skokowy wzrost odsetka polskich e-konsumentów dokonujących zakupów przez Internet u zagranicznych sprzedawców. W ciągu tego roku 12% e-konsumentów zrobiło zakupy online w innym państwie UE, a 8% w kraju spoza ugrupowania. Pomimo zanotowanego wzrostu, Polacy charakteryzują się najniższą wśród analizowanych państw UE skłonnością do e-zakupów zagranicznych.

Oznacza to, z jednej strony, że przedsiębiorcy obserwując rynek krajowy mogą wyciągać mylne oceny na temat popularności transgranicznego e-handlu, a z drugiej strony, że istnieje duży potencjał rozwoju e-eksportu, gdyż e-konsumenci w wielu państwach już w większości przekonali się do transgranicznych zakupów. Naturalną jest zależność, że gospodarki małe wykazują wyższe wskaźniki umiędzynarodowienia niż gospodarki duże, ale rozmiar rynku wewnętrznego nie jest jedyną determinantą skłonności do internacjonalizacji działań.”

Źródło: Eurostat, Digital economy and society statistics, 2019.

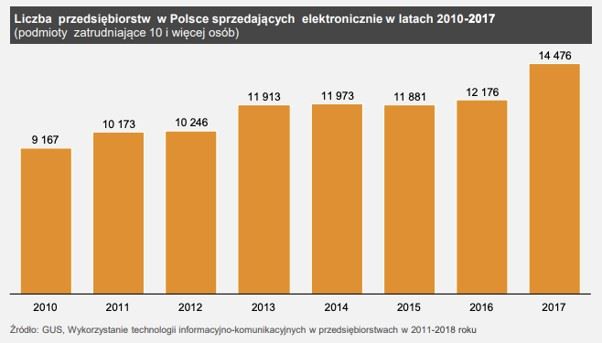

“W Polsce sprzedaż elektroniczną (poprzez strony internetowe oraz wiadomości typu EDI) w 2017 roku prowadziło blisko 14,5 tys. przedsiębiorstw zatrudniających 10 i więcej osób. Oznacza to wzrost o ponad 5 tys. firm w stosunku do 2010 roku. Największy przyrost o 2,3 tys. nastąpił w ostatnim analizowanym roku”.

“Wartość przychodów netto ze sprzedaży elektronicznej poprzez strony internetowe oraz wiadomości typu EDI w 2017 roku łącznie wyniosła prawie 600 mld zł. Od 2014 roku nastąpiło wyraźne przyspieszenie obrotów i do 2017 roku średniorocznie następował przyrost wartości e-sprzedaży o około 60 mld zł.”

Źródło: GUS, Wykorzystanie technologii informacyjno-komunikacyjnych w przedsiębiorstwach w 2011-2018 roku

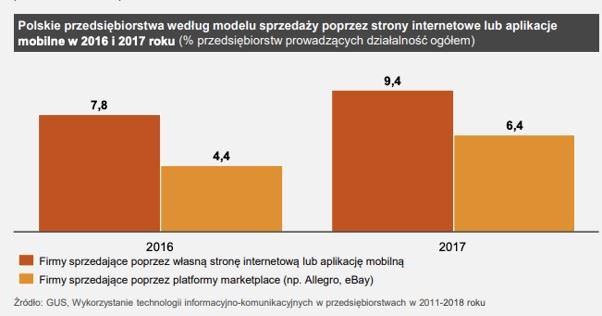

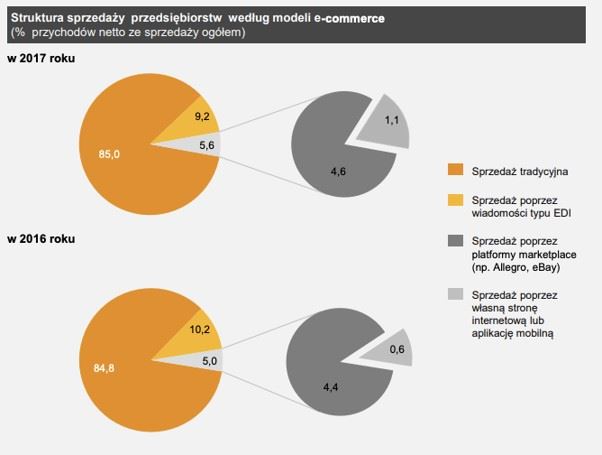

“Rośnie popularność korzystania z usług pośrednictwa platform marketplace przez polskie przedsiębiorstwa, chociaż dostępność dopiero od 2016 roku danych dla tego modelu e-commerce nie pozwala na ocenę tej tendencji w dłuższym horyzoncie czasu. W 2017 roku nastąpił wysoki przyrost zarówno liczby firm sprzedających na platformach, jak i podwojeniu uległa wartość sprzedaży w tym modelu. Pomimo tych wysokich wzrostów, platformy marketplace nadal posiadają mniejszościowy udział w całym rynku.

Przychody ze sprzedaży na platformach pośredniczących stanowią niecałe 20% przychodów uzyskiwanych poprzez strony internetowe, a pozostałe 80% generowane jest ze sprzedaży poprzez własne strony lub aplikacje mobilne. Blisko co dziesiąte polskie przedsiębiorstwo w 2017 roku prowadziło sprzedaż poprzez własną stronę internetową lub aplikację mobilną, a co 16 firma sprzedawała na platformach marketplace.”

Źródło: GUS, Wykorzystanie technologii informacyjno-komunikacyjnych w przedsiębiorstwach w 2011-2018 roku

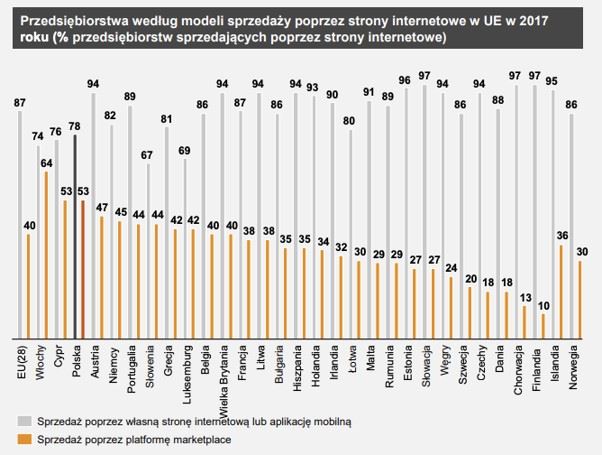

“Platformy pośredniczące w e-commerce co do zasady ułatwiają przedsiębiorstwom dostęp do rynku i nowych konsumentów, stanowiąc czasami alternatywne rozwiązanie w stosunku do założenia i prowadzenia własnego sklepu internetowego. Polskie przedsiębiorstwa, pomimo że niewielką część swoich przychodów uzyskują ze sprzedaży na platformach to należą do jednych z najczęściej wykorzystujących ten model w Europie. Tylko Włochy odnotowały w 2017 roku wyższy od Polski udział firm sprzedających na platformach.

Najbardziej popularnym modelem e-handlu zarówno w Polsce, jak i generalnie w Europie pozostają własne sklepy internetowe. Względna popularność wykorzystania platform e-commerce w Polsce może wynikać z silnej pozycji Allegro – ponad 17 mln użytkowników na początku 2019 roku (60% internautów w Polsce), 1,2 mln produktów sprzedawanych dziennie, 125 tys. sprzedawców [1].

Jednak popularność e-sprzedaży przez marketplace w kraju nie przekłada się automatycznie na wykorzystanie tej formy w e-eksporcie. Allegro jest platformą o zasięgu krajowym i nie prowadzi ekspansji zagranicznej. Stopień wykorzystania platform marketplace w Europie, w tym w Polsce pozostaje niewielki w porównaniu do innych państw świata.

Liderem pod tym względem są Chiny, których rynek jest zdominowany niemal wyłącznie przez platformy i dysproporcja w wykorzystaniu tego modelu e-handlu stanowi najprawdopodobniej najważniejszą różnicę w strukturze rynku e-commerce pomiędzy krajami europejskimi a Chinami i szerzej regionem Azji”.

Źródło: Eurostat, Digital economy and society statistics, 2019.

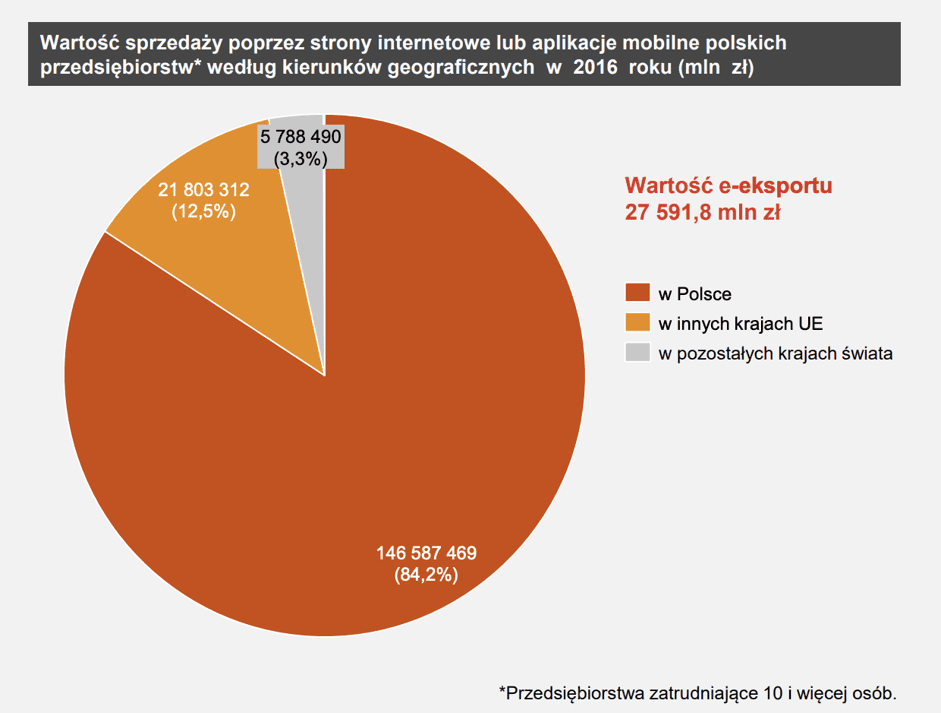

“Stopniowy rozwój statystyk w obszarze e-commerce prowadzonych przez GUS przyniósł możliwość oszacowania wartości e-eksportu polskich przedsiębiorstw zatrudniających 10 i więcej pracowników. Rok 2016 jest pierwszym, dla którego dostępne są takie dane. Kolejnych informacji o wartości transakcji sprzedaży zagranicznej online należy się spodziewać dla 2018 roku.

Polskie firmy w 2016 roku zawierając transakcje poprzez strony internetowe lub aplikacje mobilne sprzedały za granicę towary i usługi o wartości ponad 27,5 mld zł. Stanowi to 16% wartości sprzedaży poprzez strony internetowe ogółem. W tych szacunkach nie są uwzględnione wyniki mikroprzedsiębiorstw (firm zatrudniających do 9 osób).

Ich udział w e-eksporcie może być znacznie bardziej istotny aniżeli jest w eksporcie tradycyjnym i przez to w większym stopniu wpływać na całkowitą wartość zagranicznej sprzedaży elektronicznej. Brak bezpośrednich badań mikrofirm pod kątem wyników sprzedaży transgranicznej, a nawet informacji o samej populacji e-eksporterów w tej klasie wielkości podmiotów nie pozwala oszacować pełnej skali polskiego e-eksportu. Polski e-eksport skoncentrowany jest na rynkach państw UE.

Wartość sprzedaży elektronicznej w tym kierunku jest blisko cztery razy większa od e-eksportu do krajów spoza ugrupowania. Należy zauważyć, że taka struktura geograficzna e-eksportu praktycznie pokrywa się ze strukturą tradycyjnego eksportu towarowego Polski, w którym udział UE wynosi około 80%.”

Źródło: GUS, Wykorzystanie technologii informacyjno-komunikacyjnych w przedsiębiorstwach w 2017 roku, aktualizacja 24.01.2018.

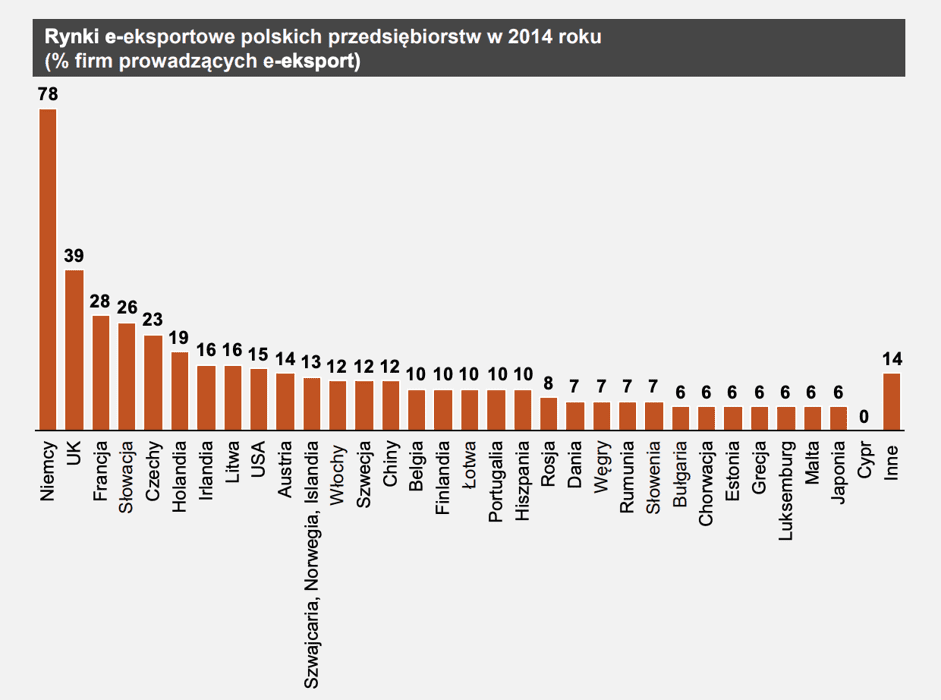

“Wszystkie badania, choć nieco różniące się szczegółowymi wynikami pozwalają wskazać najważniejsze kierunki geograficzne dla polskiego e-eksportu, zaliczając do nich: Niemcy, UK, Francję, Holandię, Czechy i Słowację, a z krajów pozaeuropejskich: USA i Chiny. W ekspansji zagranicznej w kanale e-commerce Unia Europejska nie jest traktowana jako jeden rynek i e- sprzedaż nadal kierowana jest do poszczególnych państw”.

Źródło: European Commission, Companies Engaged in Online Activities, Flash Eurobarometer 413, 2015.

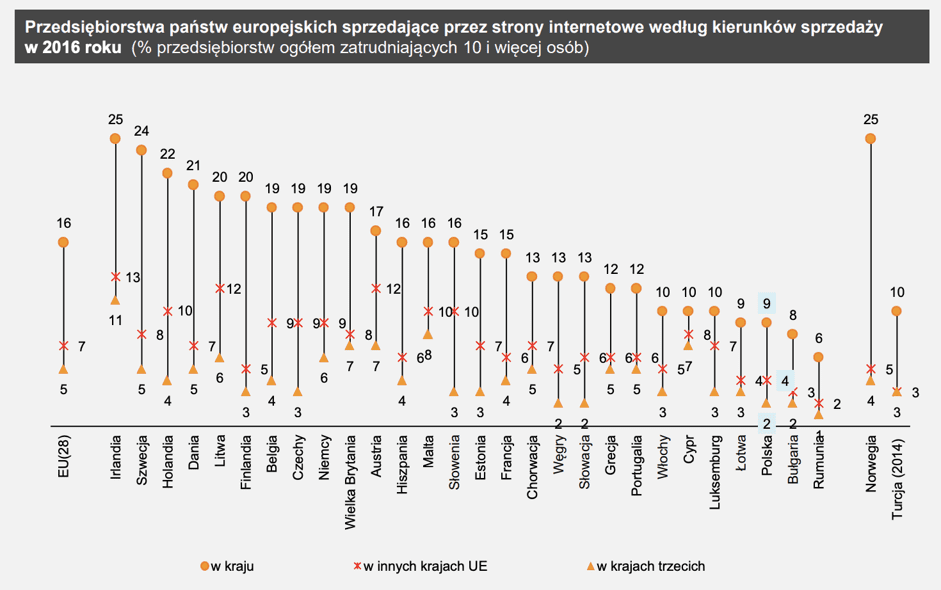

“Polska w porównaniu do innych państw UE posiada bardzo niski odsetek firm prowadzących e-eksport. Taki sam lub niższy wskaźnik od Polski w e-eksporcie do UE mają tylko trzy państwa (Rumunia, Bułgaria, Łotwa), a na rynki pozaunijne cztery kraje (Rumunia, Bułgaria, Słowacja i Węgry).

Jednak nie tylko sam stopień adopcji e-eksportu jest problemem. Polska także pod względem liczby firm prowadzących e-sprzedaż na rynek krajowy znajduje się na podobnie odległym miejscu w Europie. Możliwości zwiększenia e-eksportu w Polsce może zależeć także od rozpowszechnienia wykorzystania kanałów elektronicznych w sprzedaży na rynek krajowy”.

Źródło: Eurostat, Digital economy and society statistics, aktualizacja 2019-04-16.

(…)w państwach UE wzrost odsetka firm e-sprzedających w kraju o 1 p. p. wiąże się ze wzrostem odsetka firm e-eksportujących do UE o blisko 0,4 p. p(…)jednym z istotnych czynników mogących przyczynić się do wzrostu e-eksportu jest stymulowanie firm do adopcji e-commerce jako modelu sprzedaży także na rynek krajowy. Zatem, poza instrumentami skierowanymi bezpośrednio na wspieranie e-eksportu należałoby rozważyć podjęcie kompleksowych działań oddziałujących na tworzenie spójnego ekosystemu sprzyjającego rozwojowi handlu elektronicznego”.

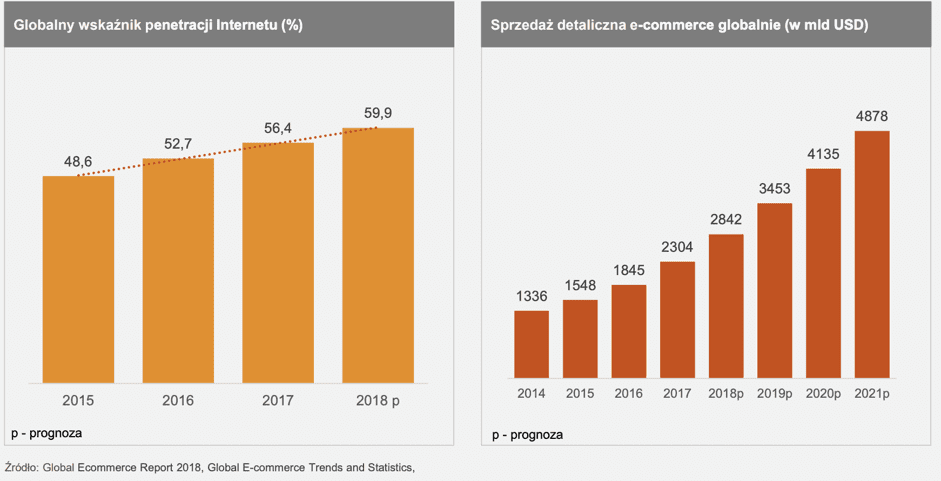

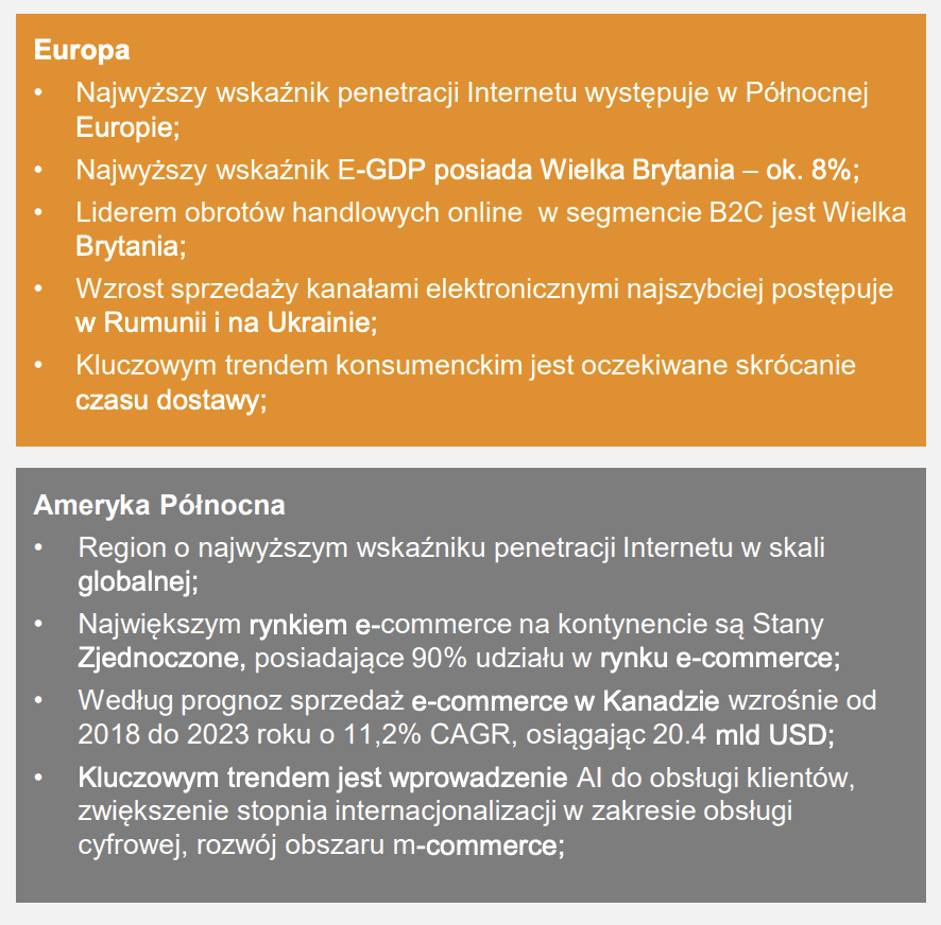

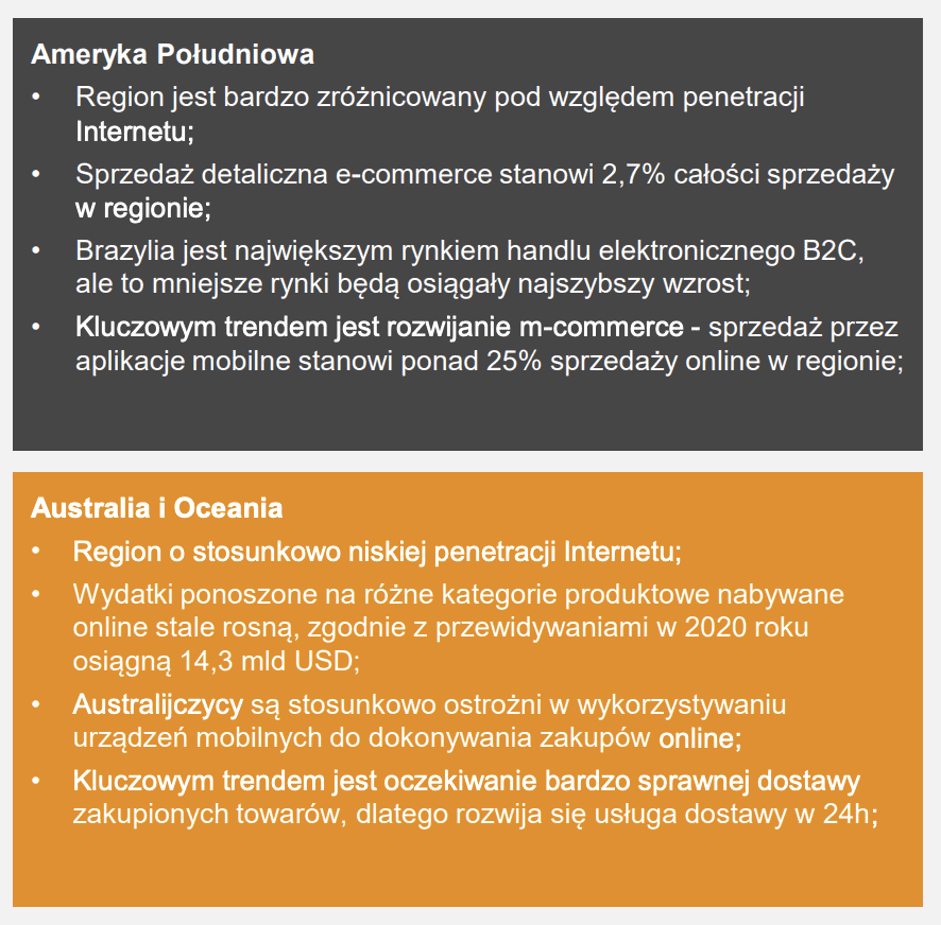

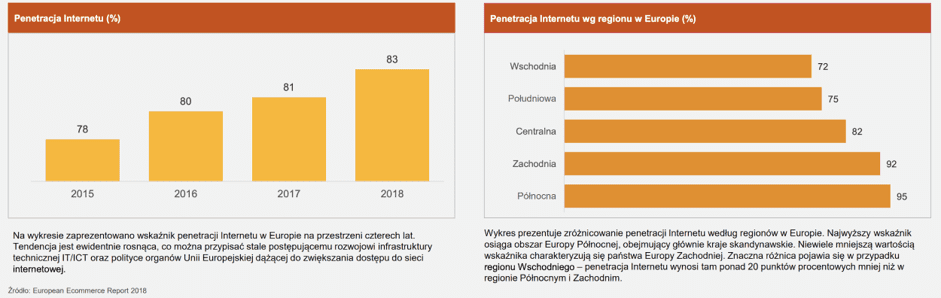

“Penetracja Internetu jest jednym z najważniejszych czynników stanowiących o rozwoju rynku e-commerce. Poniższe grafiki prezentują zmianę penetracji Internetu w latach 2015-2018 oraz sprzedaż detaliczną e‐commerce w mld USD.”

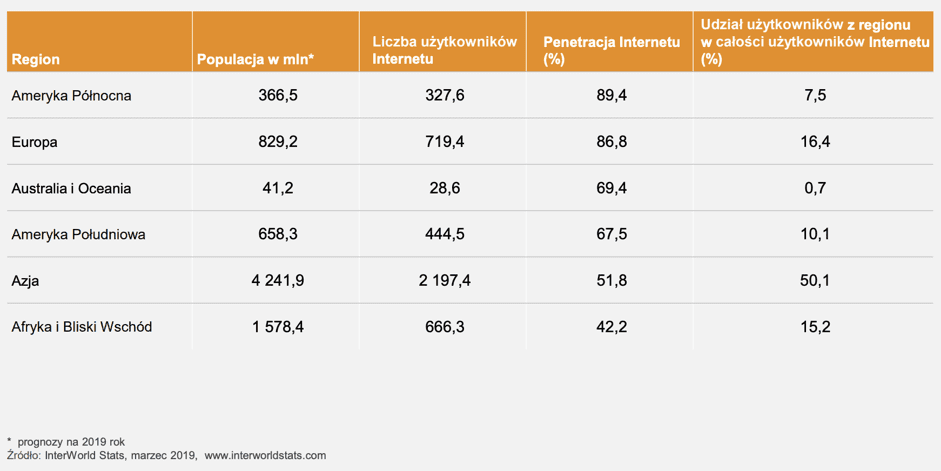

“Rynek e-commerce jest zróżnicowany pod wieloma względami. Regiony różnią się między sobą nie tylko liczbą użytkowników Internetu, ale i penetracją Internetu, liczbą użytkowników urządzeń mobilnych, w tym smartphonów, trendów zakupowych czy wykorzystywanych technologii.”

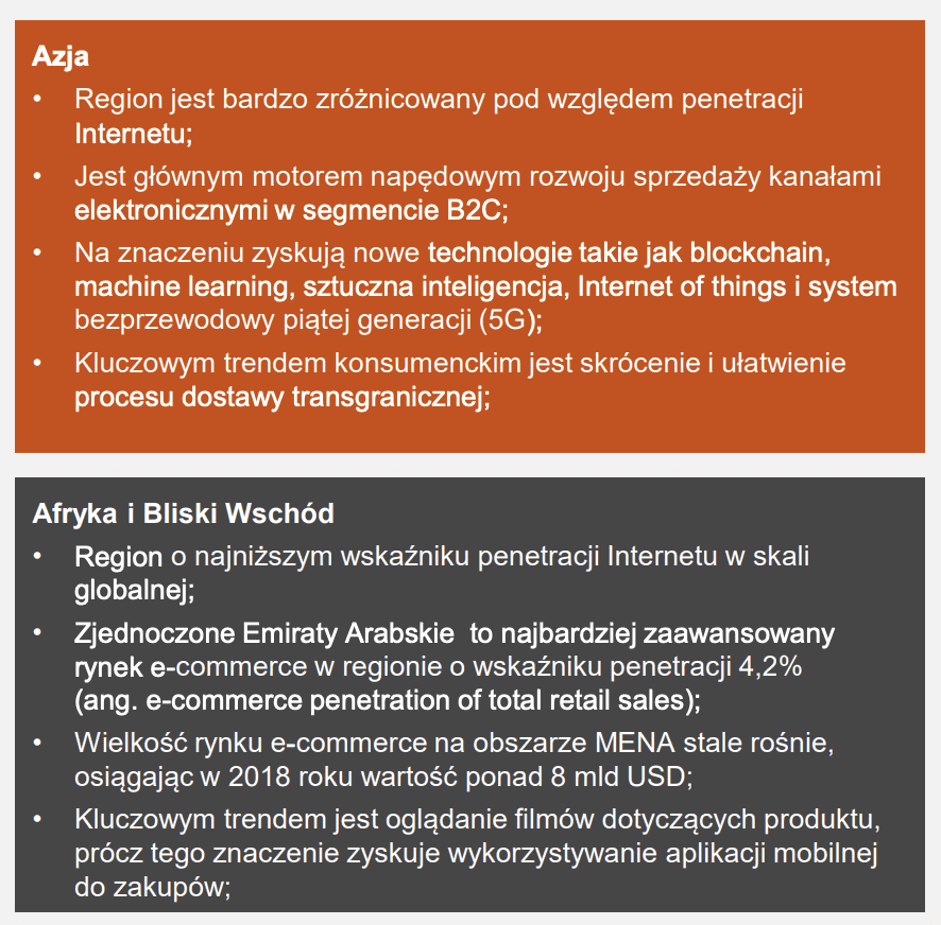

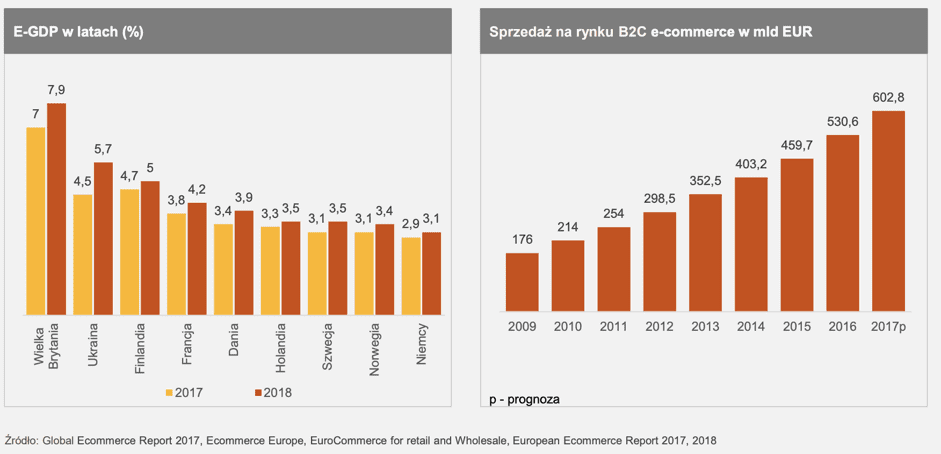

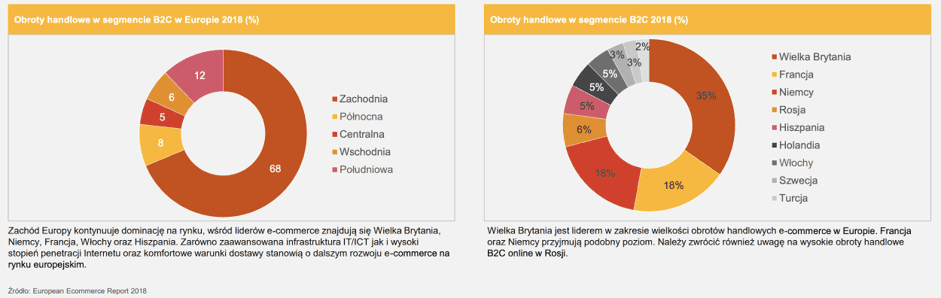

“Do 2017 roku wzrost rynku e-commerce w Europie był dwucyfrowy i ta tendencja najprawdopodobniej się utrzyma. Wyzwaniem będzie stworzenie odpowiedniej polityki oraz środowiska prawnego umożliwiającego wykorzystanie potencjału rynku o 500 milionach potencjalnych nabywców. Poniższe grafiki prezentują wskaźnik E-GDP w wybranych państwa Europy oraz wielkość sprzedaży na rynku B2C e-commerce w mld EUR.”

● “Wzrost penetracji Internetu w Europie postępuje w stałym tempie, osiągając w 2018 roku ok. 83%. Wiodącą rolę w tym zakresie przyjmuje Europa Północna, której 95% populacji ma dostęp do sieci. Rynek e‐commerce w regionie jest dość zróżnicowany i reprezentuje znaczną grupę odbiorców, którzy mogą rozwinąć bazę konsumencką w przyszłości. Państwa takie jak Holandia, Szwecja czy Wielka Brytania to dojrzałe rynki, w których klienci w dużej mierze przyzwyczajeni są do nabywania produktów czy usług przez Internet. Natomiast obywatele krajów takich jak Macedonia, Rumunia, czy Czarnogóra znacznie rzadziej dokonują zakupów online, mimo stosunkowo wysokiej penetracji Internetu.

● “Wzrost penetracji Internetu w Europie postępuje w stałym tempie, osiągając w 2018 roku ok. 83%. Wiodącą rolę w tym zakresie przyjmuje Europa Północna, której 95% populacji ma dostęp do sieci. Rynek e‐commerce w regionie jest dość zróżnicowany i reprezentuje znaczną grupę odbiorców, którzy mogą rozwinąć bazę konsumencką w przyszłości. Państwa takie jak Holandia, Szwecja czy Wielka Brytania to dojrzałe rynki, w których klienci w dużej mierze przyzwyczajeni są do nabywania produktów czy usług przez Internet. Natomiast obywatele krajów takich jak Macedonia, Rumunia, czy Czarnogóra znacznie rzadziej dokonują zakupów online, mimo stosunkowo wysokiej penetracji Internetu.

● Europejski e-commerce szybko się rozwija, napędzając światowy wzrost. Blisko 6% konsumentów w Europie codziennie dokonuje zakupów online, co można przypisać kilku czynnikom takim jak: poprawiająca się szybkość łącza, zwiększone użycie smartphonów oraz usprawnienie i zintegrowanie procesów logistycznych. Rynek e-commerce w Europie rozwija się niezwykle dynamicznie, jednak widać zróżnicowanie w poszczególnych regionach kontynentu.

● Europejscy konsumenci mają wysokie oczekiwania odnośnie funkcjonowania zakupów online. Firmy dostawcze współpracujące z segmentem B2C będą musiały wypracować nową ofertę tworzącą sieć globalnych połączeń w zakresie dystrybucji produktów.

● Największym wyzwaniem z jakim obecnie mierzą się sprzedawcy online jest rozwój poza granicami kraju i ekspansja zagraniczna. Przedsiębiorcy muszą wziąć pod uwagę szybko zmieniające się i złożone otoczenie konsumenckie, dostosować się do oczekiwań klientów odnośnie czasu dostawy oraz możliwości śledzenia przesyłek.

● Kluczowym dla rozwoju europejskiego e-commerce jest postęp technologiczny. Oczekiwana jest poprawa obsługi dokonywanej przez sztuczną inteligencję (chatboty) oraz spersonalizowane oferty reklamowe.

● Najczęściej kupowanymi produktami są odzież i artykuły sportowe. Popularnymi kategoriami są także media i oprogramowania komputerowe, podróże oraz zakwaterowanie.”

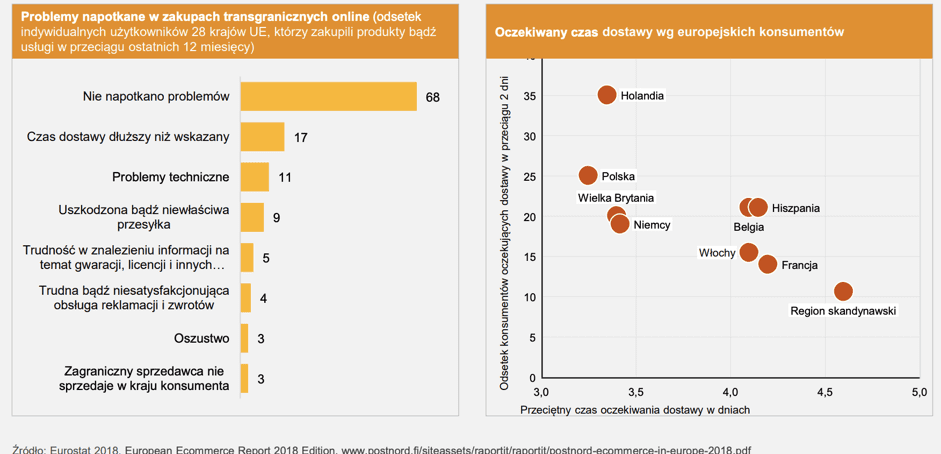

“Stosunkowo rozwinięta sprzedaż e-commerce na kontynencie europejskim nie pozostaje wolna od wad i problemów. Sprzedaż transgraniczna online nadal stanowi wyzwanie zarówno dla producentów jak i kupujących. Poniższe grafiki prezentują problemy jakie zgłaszają konsumenci dokonujący zakupów przez kanały elektroniczne oraz oczekiwania w zakresie dostawy produktów (na osi pionowej przedstawiono odsetek konsumentów oczekujących danego terminu, a na poziomej czas dostawy w dniach).”

Źródło: Eurostat 2018, European Ecommerce Report 2018 Edition, www.postnord.fi/siteassets/raportit/raportit/postnord-ecommerce-in-europe-2018.pdf

● “Europejscy konsumenci zwracają uwagę, iż najważniejszą bariera wpływającą na dokonywanie zakupów transgranicznych jest wydłużony czas oczekiwania na dostawę. Kolejny problem stanowi możliwość uszkodzenia przesyłki w trakcie dostawy bądź dostarczenie niewłaściwej paczki. Konieczne jest zatem wypracowanie wspólnych rozwiązań logistycznych między firmami dostawczymi czy urzędami pocztowymi z różnych krajów.

● Dla klientów kluczową kwestią jest możliwość śledzenia dostawy. Większość konsumentów chce otrzymywać powiadomienia dotyczące statusu zamówienia/ mieć możliwość śledzenia swojej przesyłki. Blisko 63% oczekuje informacji e-mailowej na każdym etapie realizacji zamówienia. Ponadto obserwowany jest trend skracania oczekiwanego czasu dostawy produktów zakupionych online. Europejscy konsumenci mają wysokie oczekiwania względem czasu dostawy–”rozsądny” czas oczekiwania na zamówienie wynosi od 3 do 5 dni. Polscy konsumenci generalnie oczekują najkrótszego możliwego czasu dostawy, podczas gdy ci w krajach skandynawskich są skłonni dłużej czekać na dostawę

● Około 30% produktów zakupionych przez Internet jest zwracanych, co stwarza wyzwania w zakresie obsługi posprzedażowej. Współpraca z międzynarodowymi dostawcami jest niezbędna, gdyż jak wskazują badania blisko 92% konsumentów deklaruje ponowny zakup w danym sklepie, jeśli proces zwrotu jest prosty.”

“Penetracja Internetu jest mocno zróżnicowana zależnie od regionu Europy. Najsłabiej rozwinięta pod tym względem jest Europa Wschodnia, a najlepiej Europa Północna, a więc kraje skandynawskie. Najwyższy wskaźnik występuje w Szwecji i wynosi 99,7%, najniższy natomiast na Ukrainie – oscyluje w granicy 66%. Należy jednak zauważyć, że penetracja Internetu – (stały dostęp do sieci) systematycznie wzrasta.”

Źródło: European Ecommerce Report 2018

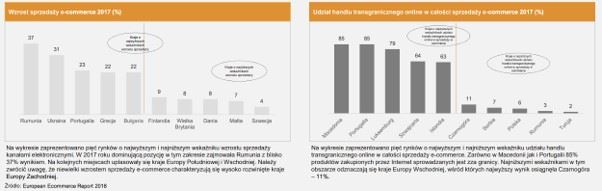

“Rynek e-commerce rozwija się stosunkowo szybko w całej Europie, jednak tempo wzrostu jest dość mocno zróżnicowane między poszczególnymi regionami. Należy wziąć pod uwagę dojrzałość rynków lokalnych, obecną fazę rozwoju sprzedaży online oraz różnice infrastrukturalne w obszarze IT/ICT czy logistyki dostaw.”

Źródło: European Ecommerce Report 2018

“Warunki dla rozwoju handlu elektronicznego są zróżnicowane. Włochy, Hiszpania i Polska to stosunkowo duże rynki, które nie osiągnęły bardzo wysokiego poziomu rozwoju sprzedaży e-commerce. Rozwój handlu elektronicznego znajduje odzwierciedlenie w ogólnym poziomie rozwoju cyfrowego w krajach. Państwa, które najdalej posunęły się naprzód, to te, które od dawna inwestują w digitalizację i infrastrukturę cyfrową.”

Źródło: European Ecommerce Report 2018

Jako agencja współpracująca ze sklepami nastawionymi na ciągły wzrost i podbijanie rynków zagranicznych możemy potwierdzić, że czujemy nasilanie się tego trendu. Aktualnie wejście na rynek i rozpoczęcie sprzedaży online nawet w modelu dropshipping nie stanowi dużego wyzwania. Technologia staje się coraz bardziej dostępna, tanieje, a automatyzacja postępuje. Dziś można praktycznie wszystko outsourcować. Nie ma potrzeby (przynajmniej na początku) budowania własnych magazynów i tworzenia samodzielnie skomplikowanych procesów logistycznych czy produktu. Eksport online to już jednak zupełnie inne wyzwanie. Obserwujemy, że nawet duzi gracze na polskim rynku, którzy można powiedzieć, że osiągnęli już na nim sukces, nie zawsze wiedzą, jak strategicznie i operacyjnie podejść do zaplanowania i realizacji eksportu na rynki zagraniczne.

Problemy pojawiają się nie tylko w obszarze strategii i digitalu, ale także właśnie legislacji, logistyki czy automatyzacji operacji. Jesteśmy mocno przekonani o tym, że przed polskim e-commerce stoją bardzo duże możliwości i szanse, ale też zagrożenia. Jesteśmy pod kątem technologicznym rynkiem już rozwiniętym, którego stać na to, aby z sukcesem wykorzystywać przewagi w obszarze technologii, finansów, operacji, doświadczenia na rynkach, które są pod tymi względami daleko za nami, ale rozwijają się szybko (np. Rumunia czy Ukraina). Jesteśmy też pewni, że sporo jeszcze przed nami, jeśli chodzi o wagę sprzedaży przez marketplace w torcie reklamowym. Dziś na polskim rynku proporcja podziału marketplace vs sprzedaż z poziomu witryny internetowej nie jest typowa w stosunku do trendu globalnego.

Wejście na polski rynek Amazona oraz postępująca internacjonalizacja mogą te proporcje odmienić. Jako agencja nieustannie rozwijamy się, aby zagwarantować aktualnym i przyszłym liderom rynku bycie dla nich partnerem w biznesie cyfrowym. Nasi klienci mogą oczekiwać od nas strategicznego i wykonawczego podejścia owocującego skalowaniem ich biznesu na rynku globalnym. – Robert Stolarczyk, CEO Promotraffic

Z perspektywy czasu muszę stwierdzić, że decyzja związana z inwestycją w skalowanie naszego e-commerce (SneakerStudio) na rynki zagraniczne była kluczowa dla naszego biznesu. 2 lata temu prowadziliśmy biznes online tylko na rynku polskim. Dziś realizujemy kampanie reklamowe przy współpracy z Promotraffic na ponad 40 rynkach zagranicznych. W tym czasie nasz biznes zwiększył się wielokrotnie.

Musieliśmy wdrożyć myśl międzynarodową, przebudować procesy i w większym stopniu zainwestować w automatyzację. Z perspektywy czasu muszę stwierdzić że gdybyśmy nie podjęli kluczowej decyzji o eksporcie naszego biznesu online to dziś bylibyśmy w zupełnie innym miejscu. Dzięki temu możemy zatrudniać lepszych ludzi, gwarantować im korzystniejsze warunki zatrudnienia, tworzyć technologię, która buduje w czasie naszą przewagę konkurencyjną. Z drugiej strony jestem świadomy, że jeszcze sporo pracy przed nami i wyzwań związanych ze skalowaniem naszego biznesu online na kolejne rynki i kraje.

Do największych z nich należą: mierzenie, skalowanie biznesu nie tylko w skali europejskiej, ale też globalnej. Wierzę w to, że poradzimy sobie z nimi i będziemy nie tylko beneficjentami trendu polegającego na postępującej sprzedaży transgranicznej, ale będziemy go też w naszej branży kreować. – Kamil Bobka, CEO Sneakerstudio

Grzegorz

Maliszewski

HEAD OF BUSINESS DEVELOPMENT

tel. +48 577 997 701

e-mail wspolpraca@promotraffic.pl

PromoTraffic to przede wszystkim wysoki standard obsługi.

Jest to agencja, która podchodzi do zagadnienia marketingu w sposób kompleksowy.

Z przyjemnością rekomendujemy Agencję PromoTraffic jako rzetelnego i kreatywnego partnera, z którym mamy okazję współpracujemy w obszarach digital marketingu.

Ponad 13 lat doświadczenia, nieustanny #PROgress i sukcesy naszych Klientów.